Как заработать на недвижимости? - «Недвижимость»

Недвижимость - очень надежный актив с точки зрения большинства частных инвесторов

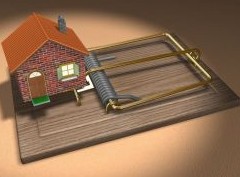

Стоит ли влезать в долги ради инвестиций в недвижимость?

- Вот видишь эти дома? - рассказывал мне коллега, когда мы проезжали через пригород Лондона. - В них почти все квартиры сдаются. Англичане очень хитро поступают: берут ипотеку под низкий процент, а потом заселяют туда жильцов. В итоге все ежемесячные платежи по кредиту оплачивают квартиросъемщики. Ноль затрат. Очень удобно. Многие так уже несколькими квартирами обзавелись.

НЕДВИЖИМОСТЬ - ВСЕГДА В ЦЕНЕ

Недвижимость - очень надежный актив с точки зрения большинства частных инвесторов. Валюте и ценным бумагам доверия в народе нет. Первая может обесцениться (как было неоднократно в нашей истории), а вторые из-за кризиса могут резко упасть в цене. А при банкротстве компании есть риск и вовсе потерять свои сбережения. Квартира - другое дело. Даже если ее цена из-за проблем в экономике снизится, стены все равно останутся. И жить в ней можно будет точно так же, как и раньше.

- Население планеты растет. Значит, надо инвестировать в землю и недвижимость. Она всегда в цене будет, - так обычно объясняют свою позицию те, кто либо продает, либо покупает квадратные метры с целью подзаработать или сохранить деньги на будущее.

Эта идеология особенно была распространена в середине 2000-х годов. Тогда начался резкий рост цен на недвижимость. Сначала жилье стало дорожать в Москве, а затем лихорадка стала перемещаться в регионы. В итоге всего за несколько лет стоимость квадратного метра выросла на порядок. И если бы не мировой финансовый кризис, притормозивший бешеный рост, цена на жилье могла взлететь еще выше. Для сравнения, сейчас в столице 1 кв. м. в среднем стоит $5000. А в регионах, по данным АИЖК, около $1500.

В этот период инвестиции в недвижимость были очень выгодными. Во-первых, росла стоимость самого жилья. Во-вторых, дополнительный доход приносила его сдача в аренду. Те, у кого были свободные деньги, этажами выкупали квартиры в новостройках, чтобы затем зарабатывать на ренте. Есть ли смысл это делать сейчас?

- В этом нет никакого смысла - банковский депозит сейчас приносит больше, - объяснил мне знакомый риэлтор.

Инвестировать в недвижимость с целью сдачи в аренду есть смысл лишь в крупных городах. К примеру, однушка на окраине Москвы стоит 25 - 40 тысяч рублей в месяц: в зависимости от ремонта и близости к метро. При этом стоимость такой квартиры варьируется от 5 до 7 млн. рублей. Нетрудно подсчитать, что доходность такого вложения составит всего 5 - 6% годовых.

По данным экспертов, если в 2005 году количество сделок на покупку жилья в инвестиционных целях составляло 20 - 25%, то сейчас менее 10%. На первый взгляд, это действительно невыгодно. Те же вклады в рублях сейчас приносят до 10 - 11% годовых. То есть вдвое больше. Однако, если речь идет о рынке недвижимости, то не стоит забывать о том, что стоимость квадратных метров тоже растет. И хотя такого бешеного подъема ценников, как в докризисные годы, ожидать не приходится, в последнее время жилье дорожает примерно со скоростью инфляции. А значит, прибавляем еще 6 - 7%. И получаем вполне сносную доходность.

ДОЛГ ЖИЛИЩНЫЙ - ДОХОД АРЕНДНЫЙ

Тем не менее все эти расчеты подходят лишь для тех, у кого есть на руках несколько миллионов рублей. Как показывают опросы Национального агентства финансовых исследований (НАФИ), позволить себе купить квартиру без помощи кредитных средств может менее 1% населения страны. Остальным же приходится надеяться на банки и брать ипотеку. В данном случае вопрос усложняется: стоит ли покупать квартиру в ипотеку, чтобы затем сдавать ее внаем?

- Обычно так поступают родители, которые покупают жилье на будущее для своих детей, - говорит Сергей Акулов, независимый финансовый советник. - Квартира в любом случае пригодится. А пока ребенок несовершеннолетний или еще живет с родителями, жилье можно сдавать и тем самым компенсировать ипотечные платежи.

- Лично я считаю столь долгосрочные денежные вложения не очень перспективным способом сохранения средств, - Олег Репченко, руководитель аналитического центра «Индикаторы рынка недвижимости».

Для сравнения, еще в 2005 году рентабельность такого «бизнеса» достигала 15%. Со временем стоимость аренды росла не такими высокими темпами, как цена на недвижимость.

Сейчас средняя ставка по ипотеке сейчас составляет 12% годовых. Таким образом, нетрудно подсчитать, что арендные платежи будут полностью окупать ипотечные лишь в том случае, если первоначальный взнос составит не менее 50% от стоимости квартиры (см. «Только цифры»).

Конечно, размер ежемесячных платежей по кредиту можно настроить под себя. Он зависит не только от величины первоначального взноса, но и от срока кредитования. Чем больше срок, тем меньше взнос и наоборот. Однако если разница в платежах при сравнении кредитов на 10 и 15 лет довольно существенная, то затем с каждым дополнительным годом размер платежа снижается незначительно.

Тем не менее у арендных платежей есть один большой плюс. Как правило, стоимость съемного жильярастет в рамках инфляции. Значит, даже если в первые годы арендная плата не покрывает полностью ипотечных платежей, то потом заемщик-инвестор обязательно выйдет в плюс.

Получается, что если еще год-два назад такая схема инвестирования в недвижимость была и надежной, и высокодоходной, то сегодня она стала просто надежной.

ДОПОЛНИТЕЛЬНЫЕ РАСХОДЫ

Однако перед тем, как принять решение, об инвестициях в «доходную квартиру», нужно все хорошенько просчитать. Ведь помимо изначальных вложений и ежемесячных платежей по кредиту, есть различные дополнительные расходы.

Во-первых, коммунальные платежи. В большинстве случаев их, конечно, перекладывают на плечи квартиросъемщиков. Но это в любом случае расходы, которые снижают доходность инвестиций.

Во-вторых, ремонт. Чем лучше выглядит квартира, тем дороже ее можно сдать. Однако не всегда разумно покупать «убитую» квартиру, делать в ней капитальный ремонт и пускать жильцов. В этом случае только ремонт будет отбиваться несколько лет. Это увеличит срок окупаемости и снизит реальную доходность.

В-третьих, мебель. Если речь идет о новой квартире, а не доставшейся вам по наследству от старших родственников, то ее нужно обставить хотя бы самым необходимым. А это еще одни дополнительные затраты.

И наконец, с доходов, полученных от сдачи недвижимости внаем, необходимо заплатить 13% (НДФЛ). К примеру, если вы получили прибыль в 2012 году, то декларацию необходимо подать до конца апреля 2013 года, а заплатить сбор - до конца июня. Можно оформить ИП и платить всего 6% с доходов по «упрощенке». Но эксперты советуют делать это лишь в том случае, если вы сдаете несколько квартир. В противном случае игра не стоит свеч.

Все эти расходы стоит вычесть из реального дохода по квартире. Если это вас все равно устраивает, тогда можно принимать решение о покупке в кредит.

БАНК ДОЛЖЕН ЗНАТЬ

Человек, купивший квартиру в кредит, на самом деле может в ней только жить, делать косметический ремонт и прописывать ближайших родственников. По крайней мере, так указано в большинстве кредитных договоров. Конечно, вряд ли кто-то из банков будет ежемесячно проверять, что вы делаете у себя дома. Ведь таких клиентов у него сотни, а то и тысячи. Однако такая возможность прописана в федеральном законе «Об ипотеке». Закон гласит так: «Банк вправе проверять по документам и фактически наличие, состояние и условия содержания имущества, заложенного по договору об ипотеке. Этим правом банк может воспользоваться и в том случае, если заложенное имущество передано заемщиком на время во владение третьих лиц».

О любых действиях с квартирой (перепланировка, сдача в аренду или продажа) заемщик должен уведомить банк. Иначе владельцу квартиры грозят неприятности. Если проверяющие обнаружат, что жилье сдается в аренду, а это не указано в договоре, то заемщику могут впаять штраф (возможные суммы прописаны в договоре) или даже потребовать от него досрочно вернуть кредит.

Более того, если произойдет страховой случай, виновником которого будут арендаторы, и страховая компания об этом узнает, то не видать вам ваших выплат, как своих ушей. Поэтому в стандартном договоре страхования имущества должно быть указано, что квартира сдается в аренду. Как показывает практика, при нынешней стоимости недвижимости и высоких затратах на ремонт лучше не экономить на таких мелочах.

- Первый вариант - сдавать квартиру не легально, не ставя банк в известность, - говорит Дмитрий Овсянников, автор проекта «Об ипотеке по-русски». - Не заметят - не узнают - вам повезло. Узнают - санкции возможны любые: от никаких до требования полностью вернуть кредит (раз кредитный договор нарушен). Лучше так не рисковать. Второй вариант - спросить согласие банка. Многие разрешают, но выставляют ограничения: например, повышают процент или платеж по страховке. Другими словами, отношение к аренде нужно узнавать в каждом конкретном банке.

И желательно до того, как вы купите квартиру и начнете ее сдавать.

СОВЕТЫ

Какую квартиру покупать для сдачи внаем

- Однокомнатная. Обычно чем меньше жилплощадь, тем меньше стоимость аренды. А большинство арендаторов, как правило, хотят сэкономить, но при этом жить в отдельной квартире (не в комнате с хозяевами за стеной).

- Эконом-класса. Приезжих много - денег у них мало. Поэтому такие квартиры пользуются наибольшим спросом у арендаторов.

- С нормальным ремонтом. Чтобы не надо было тратить дополнительные деньги и время на улучшение.

- На окраине города. Недвижимость в спальных районах стоит значительно дешевле, чем в центре. А вот стоимость аренды отличается не так сильно.

- С минимальным набором мебели. Как правило, у арендаторов уже есть часть имущества. В крайнем случае можно что-то докупить, исходя из потребностей «клиента».

ПЛЮСЫ И МИНУСЫ

+ Этот актив, в отличие от акций и облигаций, можно пощупать. В квартире можно жить, ее можно сдавать в аренду.

+ Стоимость жилья мало подвержена кризисам. Если котировки ценных бумаг могут проседать в несколько раз, то недвижимость, как правило, дешевеет очень медленно.

+ Это защита от инфляции. Если вклад в рублях может обесцениться, то квартира все равно останется.

- Жилье - это наименее ликвидный актив. Чтобы продать его и, как говорят финансисты, «выйти в кэш», потребуется довольно много времени. Кроме того, придется заплатить комиссию риелтору и банку за аренду ячейки.

- Если под окнами вашего дома построят мусоросжигающий завод или оживленную автомагистраль, то стоимость квадратных метров может резко упасть.

ТОЛЬКО ЦИФРЫ

Есть 50% на первоначальный взнос - можно брать ипотеку

Пример: хорошая однокомнатная квартира в районе метро «Алтуфьево» стоит примерно 6 млн. рублей.

Параметры кредита:

Ставка по ипотеке — 12% в рублях.

Первоначальный взнос - 3 млн. рублей (50%)

Срок - 20 лет

Ежемесячный платеж - 33 тысяч рублей (это и есть примерная средняя цена за такую квартиру на рынке аренды)

Если первоначальный взнос будет меньше, то в первые несколько лет доходы от сдачи квартиры в аренду не будут покрывать расходы на ежемесячные платежи по ипотеке. Тем не менее арендная плата обычно растет со скоростью инфляции.

Сколько стоит снять квартиру в Москве

Квартира

Стоимость аренды (тыс. руб.)

Спрос

Цена 1 кв. м. ($)

1-комн.

29,5

46,00%

5028

2-комн.

37

38,00%

4991

3-комн.

42

14,00%

4829

Источник: kp.ru

И будьте в курсе первыми!