Альтернативные сделки: нестандартные решения при покупке «вторички» - «Риэлторские технологии»

Покупка квартиры — это далеко не всегда прямой обмен товара на деньги. На рынке недвижимости существуют и другие виды сделок. Тем, кто ищет квартиру, полезно знать о них: так непонятных слов в объявлениях будет меньше, а может, и интересный вариант попадется.

Если не вдаваться в детали, стандартная сделка купли-продажи недвижимости выглядит довольно просто: покупатель и собственник находят друг друга, обменивают деньги на ключи и расстаются, довольные случившимся. Это классический пример прямой (или свободной) продажи квартиры, в которой участвуют всего две стороны.

Но жизнь часто оказывается сложнее условных схем. Например, ситуация, когда владелец квартиры продает ее, чтобы тут же купить другую, — совсем не редкость в риелторской практике, скорее даже наоборот. Поиск покупателя на старое жилье и продавца нового объекта для такого клиента агенты при этом ведут параллельно.

Подобные сделки на рынке недвижимости как раз и называются альтернативными.

Участвует в них как минимум три стороны:

- продавец № 1, который одновременно покупает другую квартиру;

- покупатель квартиры продавца № 1;

- продавец № 2, объект которого покупает продавец № 1.

Приведенная выше схема — это программа-минимум, при которой сделка будет считаться альтернативной. Но на практике всё бывает еще сложнее, ведь покупатель из нашего примера тоже может продавать свою квартиру, а продавец № 2 — подыскивать новое жилье. Это дает агентствам недвижимости возможность выстраивать довольно длинные цепочки.

И они этим активно пользуются. Поэтому большая часть операций на вторичном рынке недвижимости сегодня — как раз альтернативные сделки.

Сложные сделки, состоящие из нескольких проведенных подряд альтернатив, риелторы называют цепочками. Перерегистрация права собственности в таком случае происходит по мере рассмотрения пакета документов каждого участника.

Виды альтернативных сделок

Есть несколько типичных вариантов альтернативной сделки:

- Равноценный обмен, когда одна квартира меняется на другую с аналогичными характеристиками и/или стоимостью. При этом реально деньги никто никому не платит.

- Неравноценный обмен, когда одна квартира меньше и дешевле другой. Ради переезда в более просторное жилье ее владелец доплачивает собственнику большего объекта, согласившемуся на условия поскромнее.

- Разъезд, когда собственники одной квартиры обменивают ее на несколько меньших.

- Съезд, когда собственники нескольких маленьких объектов обменивают их на один большой.

ДЛЯ СПРАВКИ

Обмен одной квартиры на другую — это не всегда многосторонняя альтернативная сделка. При желании владельцы двух объектов могут заключить между собой договор мены (с доплатой или без).

Однако встреча двух собственников, которых полностью устраивают квартиры друг друга, — большая редкость. Поэтому на практике обмен часто проходит именно как альтернативная сделка: владелец квартиры, который желает переехать, продает свой старый объект, а риелтор параллельно подбирает ему новый.

В ходе многоступенчатой сделки нужно учесть множество нюансов, невнимание к которым легко может разрушить всю цепочку. Например, при обмене «вторички» бывает сложно подобрать второй равнозначный объект — необходима профессиональная оценка недвижимости по множеству параметров (район, год постройки дома, ремонт и т. д.).

Неудивительно, что альтернативные сделки считаются весьма сложными и проводятся только профессионалами. Не-риелторы такую цепочку просто не соберут. Но могут поучаствовать.

Как происходят взаиморасчеты

Из-за сложности и многоэтапности подобных сделок в них не используются прямые расчеты между всеми сторонами.

Популярностью пользуется несколько вариантов:

1. Перечисление оплаты на расчетный счет владельца «альтернативной» квартиры, т. е. конечного получателя.

2. Банковская ячейка, доступ к которой появляется только по завершении всех этапов сделки.

3. Аккредитив — форма расчета, при которой деньги блокируются на специальном банковском счете до момента перехода права собственности на квартиру от продавца к покупателю.

Если получателей денег в сделке будет несколько, для ее проведения арендуется несколько банковских ячеек или открывается несколько аккредитивов. При этом если квартира продавца № 1 из нашего примера стоит дешевле, чем жилье продавца № 2 (квартиры, которую первый продавец приобретает по итогу сделки), ему нужно будет положить доплату в ту же ячейку / на тот же аккредитив.

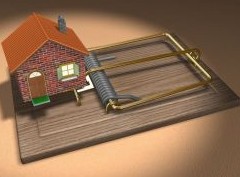

Подводные камни альтернативных сделок

Из-за повышенной сложности альтернативные сделки сопряжены с большим количеством рисков, чем свободная продажа.

Одна из сделок в цепочке может не состояться

Рассмотрим ситуацию на примере с четырьмя участниками сделки:

1. Покупатель с «живыми» деньгами.

2. Продавец № 1, который хочет купить другую квартиру.

3. Продавец № 2, который также нуждается в новом жилье.

4. Продавец № 3, который уезжает на ПМЖ за границу и распродает имущество.

Допустим, все квартиры в цепочке стоят одинаково и сделка движется последовательно. Все ее участники подписали между собой договоры купли-продажи — всего три документа. Деньги для продавца № 3 они заложили в банковскую ячейку.

Однако что-то пошло не так, и первую куплю-продажу не зарегистрировали в Росреестре, тогда как остальные сделки прошли успешно. В такой ситуации страдает покупатель: деньги он уже отдал, а недвижимость не получил. Вернуть средства будет крайне сложно: на них уже купили другую квартиру.

Чтобы избежать такого развития событий, нужно, чтобы все три сделки регистрировались в Росреестре одновременно.

Также участники альтернативных сделок обычно подписывают дополнительные соглашения, в которых четко оговаривают, что условием получения денег является успешный переход прав на все объекты. То есть в примере выше и у продавца № 3 тоже будут проблемы.

Еще одна предосторожность — включить в ДКП пункт о том, что переход права собственности регистрируется одновременно на все квартиры из цепочки. В случае судебных разбирательств это поможет доказать факт совершения альтернативной сделки.

ВАЖНО

Хрупкость альтернативных сделок обязывает ее участников внимательнейшим образом проверять все квартиры в цепочке. Крайне важно до подписания ДКП исключить все возможные подводные камни: невыделенные детские доли, залоги и обременения, недееспособных родственников, обделенных наследников и т. п.

Возможно, придется подождать

Поиск вариантов, которые бы выстроились в идеальную цепочку, — процесс небыстрый: нужно, чтобы объекты не только сочетались друг с другом по цене и качеству, но еще и понравились участникам сделки.

Также не всегда просто удержать уже собранную цепочку от распада. Нередко одно-два «слабых звена» выпадают буквально накануне сделки, и риелтору приходится срочно искать им замену. Поэтому альтернативные сделки в среднем проходят дольше стандартных. Это нужно понимать еще на старте, чтобы решить, готовы ли вы ждать.

Могут быть проблемы с доступом к деньгам

Выше мы писали, что при альтернативной сделке сторонам выгодно договориться, что ячейки открываются только после успешной одновременной регистрации перехода прав на все участвующие в сделке квартиры. Но и эта мера может выйти боком. Что если Росреестр «завернет» один или несколько объектов? В таком случае ущерб будет тем чувствительнее, чем больше ячеек задействовано.

Дети и маткапитал — причина для беспокойства

Сделки с участием несовершеннолетних собственников всегда несут в себе повышенные риски, которые еще более значимы для альтернативной продажи. Даже если все сделано по закону, и дети имеют свои доли в квартире, — это совсем не гарантия, что все пройдет гладко.

Допустим, семья с детьми решает не покупать новую квартиру через цепочку и просто забирает деньги. Альтернативная сделка заканчивается, ячейки открываются, люди переезжают. Однако вскоре становится известно: органы опеки сочли, что в новой квартире жилищные условия детей ухудшились, и успешно оспорили сделку в суде. Следующим их шагом в таком случае станет попытка вернуть семье старую квартиру, которая, вполне возможно, тоже будет успешной.

Ипотека и банк, который диктует свои условия

Чтобы продать квартиру, которая была куплена в ипотеку, собственнику сначала придется получить разрешение кредитора. К сожалению, эта вполне логичная процедура может легко развалить альтернативную сделку.

Становясь звеньями цепочек, банки зачастую начинают навязывать остальным сторонам свои условия. Например, из соображений безопасности они могут ограничить число участников сделки. Или же проверить документы на все квартиры и увидеть в них какие-то риски для себя. В общем, альтернативная сделка с участием банка — затея еще более сложная, чем обыкновенная альтернатива.

И будьте в курсе первыми!